【2024】初心者のおすすめ資産運用先ランキング:100万円〜1000万円

はじめに

初心者が100万円〜1000万円を投資する際に、失敗しないおすすめ資産運用先ランキングについて解説しました。「日本株式」「外国株式」「日本国債」「外国債」「投資信託」「ロボアドバイザー」「生命保険」「暗号資産」などの資産運用先について言及。

目次

資産運用おすすめランキング

| 順位 | 投資先 | 保有期間 | コメント | 向き不向き | 手続き | 主な会社 |

| 1位 | ETF | 中・長期 | 運用管理費用(信託報酬)がかかる | 銘柄選びに自信のない方 | 証券口座 | 楽天証券、SBI証券、野村證券など |

| 2位 | 投資信託 | 中期 | 運用管理費用(信託報酬)がかかる | 色々なテーマを絞って投資を任せたい方 | 証券口座 | 楽天証券、SBI証券、野村證券など |

| 3位 | ロボアドバイザー | 長期 | 安定して収益を上げてくれる | ほったらかし放置をしたい方 | ラップ口座 | ウェルスナビ、楽天証券、SBI証券など |

| 4位 | 日本株式 | 中・長期 | 手数料無料の証券会社がある 配当が魅力的 | ある程度の資産がある方/頻繁に売買をする方 | 証券口座 | 楽天証券、SBI証券、野村證券など |

| 5位 | 外国国債 | 中期 | 金利が上がると価格が下がる | 安定した高利回りを望む方 | 証券口座 | 楽天証券、SBI証券、野村證券など |

| 6位 | 外国株式 | 中・長期 | 米国だけでなくアジアも魅力的 円高になると相対的に目減りする | ハイリスクハイリターンを狙うなら | 証券口座 | 楽天証券、SBI証券、野村證券など |

| 7位 | 生命保険 | 中・長期 | 意外に投資先としても人気 | 生命保険を望むなら | 保険会社 | ライフネット生命、オリックス生命など |

| 8位 | FX | 短・中期 | スワップが魅力的 | 投資資金が比較的少額で、頻繁に売買する方 | FX口座 | GMOクリック証券、DMMFX、楽天証券など |

| 9位 | 暗号資産(仮想通貨) | 短・中期 | 不正などの心配がある | 週末などに取引をしたい方 | ウォレット | Coincheck、DMMビットコインなど |

| 10位 | 日本国債 | 中・長期 | 金利があまりにも低い | 元本割れのリスクを避けたい方 | 証券口座 | 楽天証券、SBI証券、野村證券など |

コメント

一番重要なのは、ランキングの上位の資産運用先を中心に、分散投資をすることです。

将来は、何が起こるか分かりません。

特に、これからは、投資の国際化ということで、外国の資産を購入することが増えるでしょう。

NISAで投資を始める方も多いと思いますので、ETFと投資信託を中心に考えると良いでしょう。

おすすめ投資先

現在の相場からすると、おすすめ投資先は、ズバリ[ロボアド+投資信託]ではないかと思います。

なぜなら、米国の利上げが停止して、利下げに至る過程で、米国株高になると思われるからです。

そのため、投資信託は、米国株を中心に仕込んでおくと良いでしょう。

そして、その流れは、世界の株高を演出してくれそうです。

また、経済指標などのイベントの前後は、[ETF]で決まりでしょう。

一方、[FX]は、日銀の金融引き締めにより、円高になる可能性があるので、スワップがマイナスになって、投資には、向きません。

もっとも、デイトレードならば、勝てる可能性はありますが。

投資スタイル別のおすすめ資産運用先

初心者とは言っても、投資スタイル、資産額、リスク許容度などが異なります。

以下、投資スタイル別のおすすめ資産運用先を例示します。

デイトレード

- FX:レバレッジが大きいので、大きな損をすることもあります。逆に言えば、少ない資金で、大きな利益を狙えます。

- 日本株式:手数料無料の証券会社があるので、手数料負けをすることがありません。

スイングトレード

- 日本株式:手数料無料の証券会社があるので、手数料負けをすることがありません。

- ETF:株と同じように売買できて、分散投資ができます。

長期投資

- ロボアドバイザー:ほったらかし放置の割に、運用成績が良いです。

- 投資信託:ロボアドバイザーと併用すると良いでしょう。

投資先のメリット・デメリット

ETF

株式だと、どれを買えばいいのかわからないということがあります。そこで、プロが、色々なテーマの銘柄に投資したものに投資することもできます。それが、「ETF(上場投資信託)」というものです。

株式口座を作ると、普通に売買できます。

ただし、手数料や保有コスト(運用管理費用)がかかる場合があるので、チェックしておきましょう。

- 少額・分散投資ができる。

- 手軽に売買できる。

- リアルタイムで売買が成立する。

- 株と同じように気軽に取引できる。

- 手数料がかかる場合がある。

- 保有コストがかかることも多い。

投資信託

上場していない投資信託のことです。

ETFと比べると、数がとても多く、色々な種類があります。

大きく分けると、指数(例:日経平均株価やTOPIXなど)に連動することを目指しているパッシブ運用(インデックスファンド)と、パッシブ運用を上回る成果を目指しているアクティブ運用(アクティブファンド)があります。

ETFと比べると、一般的に手数料などが高い傾向があります。

- 多くの銘柄か選べるので、楽しい。

- 少額・分散投資ができる。

- 中・長期投資に向いている。

- 基準価格が決まるまでに時間がかかる。

- 2日先くらいの値動きを予測して売買しないといけない。

- 運用益がマイナスになることも多くある。

- 運用が人任せなので、釈然としない。

ロボアドバイザー

証券会社などに資金を預けて、ほったらかし放置で運用してもらうものです。

運用会社によって、コースを選べる場合もあります。

途中で、資金を増やしたり減らしたりできます。

- プロやAIが、運用先を決めてくれる。

- 運用成績は、思いのほか、良い場合が多い。

- 運用成績が悪くなると、手も足も出ない。

- 投資先を自由に決められない。

日本株式

「トヨタ自動車」「ソフトバンクG」「メルカリ」など、色々な会社の株式を買います。株価は、上下するので、損することもあります。また、売買する時に、手数料がかかりますので、あまり頻繁に売買すると、手数料負けします。だから、中・長期の投資の方が、結果的に儲かるのです。また、「配当金」というのがあって、年に数%ほどのお金をもらえます。これが、株式の醍醐味でしょう。

株は、基本的に、長期では上がるものなので、長期投資に向いています。

投資は、買うと下がります。売ると上がります。納得いきませんが、そういうものだと思った方がいいでしょう。だから、中・長期投資がおすすめですし、配当収入などがあって、伸びるところに投資することが重要になってくるのです。うまくすると、じわりじわりと資産が増えます。

その目利きを鍛えるのが、「貯蓄から投資へ」の肝になるのです。色々勉強しましょう!

- 好きな銘柄に投資できる。

- 比較的値動きが大きいので、うまくすると、大きな儲けが出せる。

- 手数料無料の証券会社がある。

- 一つの銘柄に数万円以上投資するので、リスキー。

- プロやAI相手なので、なかなか利益が出ない。

外国国債

国債というのは、数ヶ月から数十年投資をして、利息がもらえるのですが、日本国債は、利息が異常に低いので、もし買うなら、外国国債などがおすすめです。円高になると、元本割れしますが、年数%の利息は、嬉しいですね。

- 安定的に利息が増える。

- 長期保有をしても安心。

- 元本割れするリスクがある。

- それほど大きな利益を望めない。

外国株式

外国株式は、証券会社で売買することができます。

米国の他、アジアなどの株式も取引できます。

例えば、米国株は、値幅制限がないので、ハイリスクハイリターンです。

初心者は、国内で買うことのできるETF・投資信託を選択した方が無難だと思います。

- 大きな利益が狙える。

- 世界的に有名な企業に投資できる。

- 値幅が大きいので大損することもある。

- 銘柄選びが、難しい。

生命保険

生命保険は、保険会社や代理店、保険コンサルタント、銀行などから購入することができます。保険会社や代理店に直接申し込むこともできますし、インターネット上で保険の比較や申し込みができるウェブサイトもあります。

生命保険を選ぶ際には、自分や家族の保障する内容や保険料、支払い方法、契約期間、保険金の支払い条件などをよく確認し、自分に合ったプランを選ぶことが大切です。また、保険契約を締結する前には、契約書や重要事項説明書などの書類をよく読んで理解することも重要です。

- 死亡保障:生命保険は、万一の死亡に備えて、家族や相続人に一定額の保険金を支払うことができます。これにより、家族や相続人が予期せぬ出来事による経済的な負担を軽減することができます。

- 資産形成:生命保険は、将来の資産形成にも役立ちます。保険料を定期的に支払うことで、一定の期間後には蓄積された資金を受け取ることができます。また、生命保険は税制優遇措置がある場合があり、税金の節税にもつながる場合があります。

- 確定拠出型年金:生命保険には、確定拠出型年金というタイプがあります。これは、将来の年金受給資金を蓄積するための保険です。一定の保険料を支払い、一定期間後に一括または分割で年金受給資金を受け取ることができます。

- 健康管理支援:一部の生命保険には、健康管理支援サービスが付帯している場合があります。例えば、定期的な健康診断や医療相談、生活習慣改善プログラムなどが提供される場合があります。

- 保険料が高額になる可能性:生命保険の保険料は、保障内容や加入条件によって異なります。一定の期間を限定した保障や、高額の死亡保障を選ぶと保険料が高額になる場合があります。また、保険契約者の健康状態や年齢によって保険料が異なるため、若いうちに加入することがおすすめです。

- 解約時の手数料や保険金の減額: 生命保険は長期契約のため、契約期間中に解約する場合には手数料や保険金の減額が課せられることがあります。また、一部の保険商品には、契約期間中に保険料を払い続けなければならない条件があるため、注意が必要です。

- 生命保険と投資商品の違い: 生命保険には資産形成や確定拠出型年金のような投資商品としての側面がありますが、投資商品とは異なり、保証利回りが低く、運用利回りが低下した場合には、元本割れのリスクがあります。

- 疾病や怪我の保障に限りがある: 生命保険は、基本的には死亡保障が中心であり、疾病や怪我の保障には限りがある場合があります。また、重度の疾病でない限り、保険金の支払いが行われない場合があるため、契約内容をよく確認する必要があります。

FX

円で貯金するということは、円に投資していることです。それを、ドルなどに変えるのが、FXです。金利が低いので、円に投資するのは、得策ではありません。

一時期の円安のような勢いはありませんが、これからは、円高に向けて、動きがあるでしょう。元本割れに注意しながら、「スワップ」などでも儲けを出しましょう。スワップとは、通貨の金利差によって発生する金銭で、金利の高い通貨を買えば、もらうことができますが、金利の低い通貨を買うと、払わなくてはなりません。このスワップは、長い目で見ると、かなり高額になるので、元本割れをしないのであれば、とてもおすすめの投資先です。

FXは、売りから入ることができるので、上昇局面でも下落局面でも、利益を出すことが可能です。

FXは、株などと違って、長期的に見ても、上がるわけではなく、シーソーのように動きます。

円高局面では、売りから入る方が多いかも知れませんが、スワップがマイナスになるので、毎日損します。

FXは、円安局面の投資先でしょう。

- スプレッドはあるが、手数料が無料の場合が多い。

- 短期売買に向いている。

- ずっと画面に張り付いていないのなかなか利益が出ない。

- スプレッドによっては、大損することもある。

- 円高局面では、スワップがマイナスになる。

暗号資産(仮想通貨)

色々不安なニュースが飛び交う暗号資産ですが、ある意味では、今が買い時かもしれません。

24時間365日取引ができるので、平日の日中に忙しい方には、おすすめです。やっぱりリアルタイムで取引できる方が、楽しいです。

かつては、ハイリスクハイリターンでしたが、今は、中リスク中リターンのようになっています。

- 夢がある。

- 短期に大きく上昇することがある。

- 値動きが荒い。

- 基本的には、「冬の時代」になってしまっている。

- 各国のデジタル通貨が普及すると、価値が落ちる可能性がある。

日本国債

日本国債とは、日本国政府が発行する債券のことです。国債は、国が財政的な資金調達をするために発行され、国民からの借金として認識されます。国債に投資することで、国に資金を貸し出すことになります。

日本国債には、10年債、20年債、30年債など、債券の満期が異なる種類があります。また、利率によっては、固定金利型のものや、変動金利型のものもあります。国債の利率は、債券の発行時に決定され、その後は利率変動はありません。

日本国債は、一般的に国内外の投資家から需要があり、日本国債市場は大きな市場規模を誇ります。日本国債は、安定した金利と信用力の高さから、リスクの少ない投資として認識されており、多くの投資家によって購入されています。

- 安全性が高い:日本国債は、日本政府が発行する債券であり、信用リスクが低いとされています。日本政府が経済的な危機に陥った場合でも、国債発行を通じて政府が資金を調達することができます。

- 利回りが安定:国債の利率は、発行時に決まり、それ以降は変動しないため、安定した収益を期待できます。また、長期の国債は、長期間にわたって一定の利回りが期待できるため、投資の資産形成に適しています。

- 流動性が高い:日本国債市場は、日本の国内外を問わず、非常に大きな市場規模を誇っています。そのため、購入した国債をいつでも売却することができ、短期間で資金を手元に戻すことができます。

- 税制優遇措置:日本国債には、利子所得が課税されない、または一部免除されるなどの税制優遇措置があります。これにより、国債の利回りが実質的に高くなる場合があります。

- 低い利回り:日本国債の利回りは、安定している反面、一般的には比較的低い水準にとどまっています。このため、他の金融商品と比較して収益性が低く、運用成績が劣ることがあります。

- インフレリスク:日本国債の利率は、発行時に決定されます。しかし、その後の物価上昇率が国債の利回りを上回る場合、実質的な収益は低下してしまいます。このような現象をインフレリスクといいます。

- 金利変動リスク:日本国債の価格は、金利の変動によって影響を受けます。金利が上昇すると、国債の価格は下落し、逆に金利が低下すると国債の価格は上昇するため、金利変動リスクが存在します。

- 流動性の低下:日本国債市場は、一般的に流動性が高いとされていますが、市場環境が悪化した場合や、特定の発行期間の国債に偏りがある場合には、流動性が低下する可能性があります。

投資方法

日本株式

投資方法

- 証券会社の証券口座を作る。

- 証券口座に入金する。

- インターネットで、証券会社に接続する。特別な取引ツールが用意されていることもあります。

- トヨタ自動車などの銘柄を選ぶ。

- 株数を入力して買う。

比較・おすすめランキング

| 順位 | 証券会社名 | 手数料 | コメント |

| 1 | 楽天証券 | 100万円までは手数料無料 | ツールが、とても使いやすいです |

| 2 | SBI証券 | 100万円までは手数料無料 | 日本で一番大きなネット証券です |

| 3 | 野村證券 | 100万円の場合、オンラインで1,048円、店舗で6,094円 | 手数料は高いが、安心感がある 店舗でのサポートあり 資産の多い方向け 高齢者に人気 |

注意点

1日に何度も取引すると、手数料が、高額になります。

普通の「現物取引」は、下落相場では、なかなか利益が出せません。「休むも相場」という格言があるくらいです。

「信用取引」というのがありますが、初心者にはおすすめできません。もっとも、初心者は、審査で落ちるはずです。

1日に、同じお金で、同じ銘柄を何度も売買することはできません。例えば、30万円のお金で、30万円の株を買って売ったら、再度買うことはできません。60万円持っていたら、もう一度買って売れます。一番怖いのは、30万円で持っていた株を売って、また買った場合に、それを当日に売ることができません。

外国株式

投資方法

- 証券会社の証券口座を作る。

- 証券口座に入金する。

- インターネットで、証券会社に接続する。特別な取引ツールが用意されていることもあります。

- 対象国の通貨を買います。

- 銘柄を選ぶ。

- 株数を入力して買う。

注意点

円高になると、為替差損が生じます。

日本よりも成長力があることが多いので、株も上昇する可能性があります。

ただし、リセッションの心配があるので、リスクも大きいことをお忘れなく。

ETF

投資方法

- 証券会社の証券口座を作る。

- 証券口座に入金する。

- インターネットで、証券会社に接続する。特別な取引ツールが用意されていることもあります。

- ETFの銘柄を選ぶ。

- 株数を入力して買う。

比較・おすすめランキング

| 順位 | 証券会社名 | 手数料 | コメント |

| 1 | 楽天証券 | 100万円までは手数料無料 | ツールが、とても使いやすいです |

| 2 | SBI証券 | 100万円までは手数料無料 | 日本で一番大きなネット証券です |

| 3 | 野村證券 | 100万円の場合、オンラインで1,048円、店舗で6,094円 | 手数料は高いが、安心感がある 店舗でのサポートあり 資産の多い方向け 高齢者に人気 |

注意点

買い方は、株を買う時と全く同じです。

証券会社によっては、手数料無料というのも多いです。

保有コスト(運用管理費用)がかかることがあるので、要注意。

株よりも変動が少ない場合が多いです。

「CFD」という取引をすると、レバレッジ(持っている資産よりも多く売買できるシステム)をかけることができますが、初心者には、おすすめしません。

投資信託

投資方法

- 証券会社の証券口座を作る。

- 証券口座に入金する。

- インターネットで、証券会社に接続する。特別な取引ツールが用意されていることもあります。

- 投資信託の銘柄を選ぶ。

- 購入注文をします。

注意点

投資信託は、証券会社だけでなく、銀行や郵便局などでも買うことができます。

購入した翌営業日に金額が決まります。

外国国債

投資方法

- 証券会社の証券口座を作る。

- 証券口座に入金する。

- インターネットで、証券会社に接続する。特別な取引ツールが用意されていることもあります。

- 外国国債を買う。

比較・おすすめランキング

| 順位 | 証券会社名 | 手数料 | コメント |

| 1 | SBI証券 | 10,000米ドルを購入した場合、20円 | SBIのFXを利用した場合です |

| 2 | 楽天証券 | 10,000米ドルを購入した場合、20円 | ツールが、とても使いやすいです |

| 3 | 野村證券 | 10,000米ドルを購入した場合、5,000円 | 手数料は高いが、安心感がある 店舗でのサポートあり 資産の多い方向け 高齢者に人気 |

注意点

外国債券は、利回りがいいのですが、元本割れのリスクがあります。

分散投資の一つの選択肢として考えるといいでしょう。

生命保険

契約方法

一般的な生命保険の契約手順は以下の通りです。

- 保険の検討:まず、保険の種類や保障内容、保険料、支払い方法、保険期間などについて、保険会社や保険代理店から情報を収集し、保険の検討を行います。

- 申し込み:保険の申し込みを行います。申込書には、被保険者の個人情報や健康状態、保険金受取人などの情報を記入します。また、医師の診断書や健康診断結果などの提出が必要な場合もあります。

- 審査:保険会社は、申し込み内容や提出書類を審査し、保険の承認可否を判断します。審査には時間がかかる場合があるため、早めに申し込むことが重要です。

- 契約成立:保険会社が申し込みを承認した場合、契約が成立します。保険会社から契約内容の確認書や保険証券が送付されます。

- 保険料の支払い:保険契約の有効期間中は、保険料の支払いが必要です。支払い方法には、一括払いや分割払いなどがあります。

- 保険金の受取り:保険金が必要となった場合、保険金請求手続きを行います。保険会社は、請求内容や保険金額を審査し、承認した場合には保険金が支払われます。

以上が、一般的な生命保険の契約手順になります。保険の種類や保険会社によって異なる場合がありますので、契約前には必ず契約書や契約条件を確認し、十分な検討を行いましょう。

おすすめの生命保険

保険商品は個人のライフスタイルやニーズによって異なりますので、一概におすすめの生命保険を挙げることはできません。ただし、以下のような点に注目することで、自分に合った保険を選ぶことができます。

- 保障内容:自分が必要とする保障内容に合った保険商品を選ぶことが重要です。例えば、医療保険やがん保険は、健康に関するリスクに備えた保障内容を提供します。

- 保険料:保険料は、保障内容や保険期間、加入者の年齢や健康状態によって異なります。自分のライフスタイルや予算に合わせた保険料のプランを選ぶことが大切です。

- 保険会社:保険会社の信頼性や実績、サポート体制なども、保険商品を選ぶ際に重要なポイントです。

- レビューや口コミ:保険商品の実際の利用者からのレビューや口コミを参考にすることも、保険商品を選ぶ上での重要なポイントです。

したがって、自分に合った保障内容、保険料、保険会社を比較し、複数の保険商品を検討することが重要です。保険商品を比較するために、保険会社のウェブサイトや保険比較サイトを活用することもおすすめです。

FX

投資方法

- 証券会社のFX口座を作る。

- FX口座に入金する。

- インターネットで、証券会社に接続する。特別な取引ツールが用意されていることもあります。

- 通貨を選択する。

- 購入数量を入力する。

- 発注します。

比較・おすすめランキング

| 順位 | 証券会社名 | 手数料 | コメント |

| 1 | 楽天証券 | 手数料無料、米ドルスプレッド0.2銭 | ツールが、とても使いやすいです |

| 2 | SBI証券 | 手数料無料、米ドルスプレッド0.09円銭〜 | 特に、少額取引に魅力があります |

| 3 | 野村證券 | 手数料無料、米ドルスプレッド2.6銭 | 手数料は高いが、安心感がある オンライン専門で店舗でのサポートはありません 資産の多い方向け 高齢者に人気 |

注意点

FXは、レバレッジをかけられるので、注意してください。思わぬ高額取引をしていることがあります。

暗号資産(仮想通貨)

投資方法

- 暗号資産交換業者のウォレット(口座のようなものです)を開設します。

- ウォレットに入金します。

- インターネットで、証券会社に接続する。特別な取引ツールが用意されていることもあります。

- 仮想通貨の種類を選びます。

- 「レート」「注文量」などを入力して、売買します。

比較・おすすめランキング

| 順位 | 取引所名 | 手数料 | コメント |

| 1 | Coincheck | 無料 | アプリの使い勝手がいいと評判です |

| 2 | GMOコイン | Maker…-0.01% Taker…0.05% | 高度なセキュリティに定評があります |

| 3 | 楽天ウォレット | 無料 | 楽天ポイントでも、暗号資産の取引が可能です |

注意点

暗号資産交換業者には、「取引所」と「販売所」があります。「取引所」では、他のユーザーと売買を行い、「販売所」では、暗号資産交換業者に対して売買します。そのため、「取引所」の方が、安く買えて、高く売れることが多いです。暗号資産交換業者ごとに「取引所」で、売買できる仮想通貨の種類が異なります。

24時間365日取引が行われているので、落ち着く時がありません。

日本国債

日本国債を購入するには、以下の方法があります。

- 証券会社を通じた購入:証券会社に口座を開設し、日本国債を取り扱っている証券会社を選び、購入注文を出すことができます。証券会社によって手数料や購入できる金額、取扱い期間などが異なりますので、比較検討して選ぶことが大切です。

- 財務省のオークションに参加する:財務省が定期的に開催している国債のオークションに参加することができます。オークションに参加するには、財務省が指定する金融機関のみが参加資格を持ちますので、口座を開設する必要があります。参加方法や手数料などは金融機関によって異なります。

- 銀行を通じた購入:一部の銀行では、日本国債の購入を行うことができます。銀行によっては、手数料が無料の場合もあります。

- オンライン証券取引を通じた購入:オンライン証券取引を行うことで、日本国債を購入することができる場合があります。オンライン証券取引を提供する証券会社によって異なりますので、サービス内容や手数料を比較検討することが大切です。

日本国債の購入には、金額や手数料、利回りなどを比較して、自分に合った方法を選ぶことが重要です。また、国債には長期的な投資が必要な場合がありますので、投資目的やリスクについても考慮することが必要です。

注意点

日本国債を購入する際には、以下のような注意点があります。

- リスクについて理解する:日本国債は、日本政府が発行する債券であるため、基本的には信用リスクが低いとされています。しかし、金利の変動やインフレーションなどのリスクは存在します。リスクについて十分に理解して、投資判断をすることが重要です。

- 金利の変動に注意する:日本国債の価格は、金利と反比例の関係にあります。つまり、金利が上がると国債価格は下がり、金利が下がると国債価格は上がる傾向があります。そのため、金利の変動に注意して、購入タイミングを決定することが大切です。

- 償還期間を考慮する:日本国債には、償還期間があります。長期債は10年、20年、30年債などがありますが、長期債になるほど利回りが高くなる傾向があります。しかし、償還期間が長い分、リスクも高くなるため、投資目的や期間に合わせて、償還期間を考慮することが必要です。

- 取引手数料に注意する:日本国債を購入する場合、取引手数料がかかる場合があります。証券会社や銀行によって異なりますので、手数料を比較検討して、コストを抑えることが大切です。

- 資産の分散を考える:日本国債は、安定した運用を求める場合に適した投資先ですが、投資先を日本国債に偏らせすぎると、リスク分散が不十分となります。投資先の多様化を考え、資産の分散を行うことが重要です。

以上のように、日本国債を購入する際には、リスクや利回り、手数料などを考慮して投資判断をすることが大切です。また、投資家に合わせた投資目的や期間を考慮し、適切な国債を選択することが重要です。

投資の基本

基本的には、貯金を色々なところに投資することになります。

- 分散投資をしましょう!(色々なところに少しずつ投資することです)

- 初心者には、中・長期投資がおすすめです。(毎日売買をするのではなく、数週間〜数年単位で)

- 伸びるところに投資しましょう!(先を見る目を磨きましょう)

投資の心得

投資には、「制度」「政策」「タイミング」という3つの心得があります。

「制度」は、例えば、株式取引の手数料であったり、暗号資産(仮想通貨)の税制だったりするように、投資環境に関するものです。これが、投資スタンスに合っていれば、勝つ可能性は増します。

「政策」は、NISAであったり、特定の株式銘柄への投資であったり、政策に合致したものを選択することが重要であるということです。「国策に売りなし」という格言があるほどです。

「タイミング」は、株式投資にするか、FXにするかという選択もそうですし、どの銘柄を選ぶかという面でも、重要になってきます。具体的には、円安になるなら、FXのスワップが向いているでしょうし、株式投資も悪くありません。金融緩和が続くのであれば、日本株式への投資妙味もあります。米国の利下げが行われるのであれば、ハイテク銘柄への投資に旨みがあります。そういう時を逃さないようにしましょう。

格言

- お金の集まるところに投資しよう!

- 決め手は、やっぱり将来性!

- 預貯金は、物価が上がると、相対的に損をする!

- 海外投資される日本のマネーは、どんどん増えていくでしょう!

- みんなで買えば怖くない!

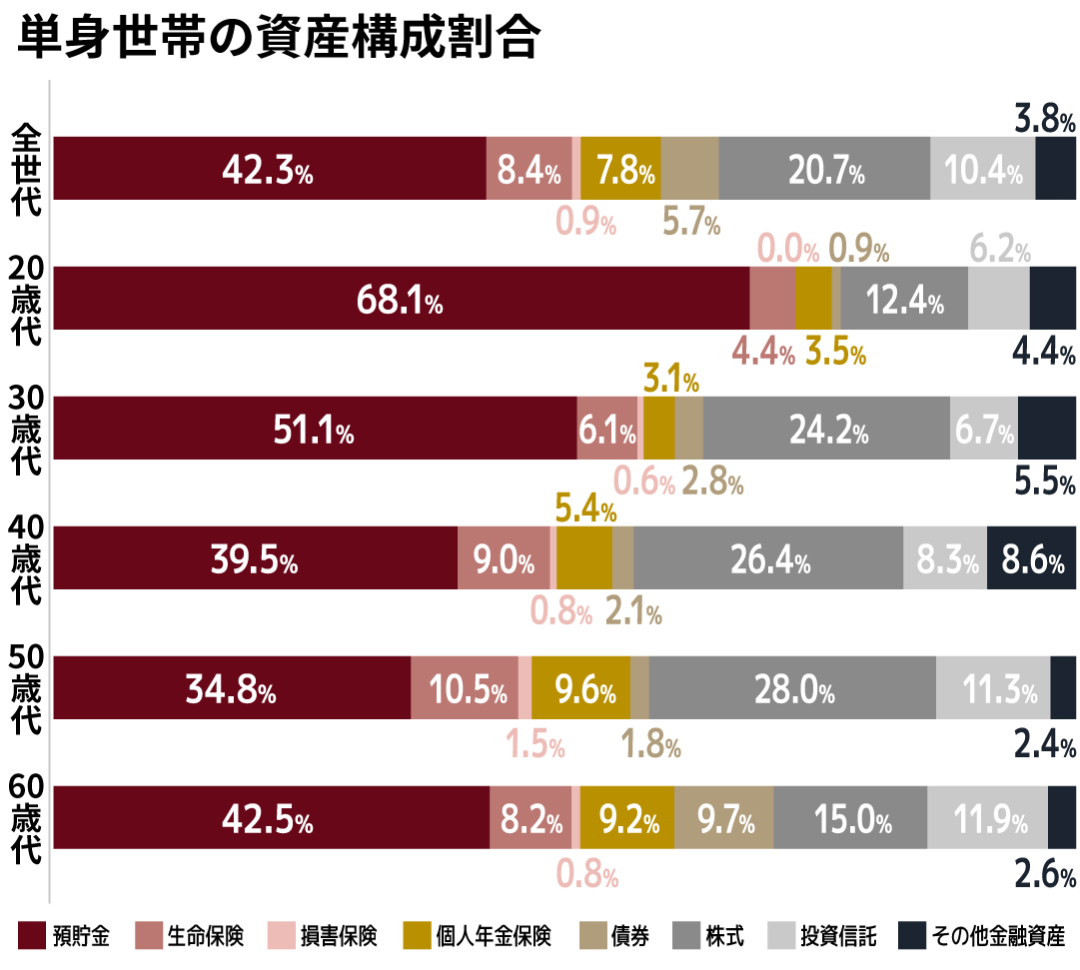

単身世帯の資産構成割合

資産運用の比率の参考になさってください。

出典:ダイワファンドラップ

関連サイト

円高で上がる投資先 損しない投資方法姉妹サイト

- 資産運用に関するサイト

- 投資信託に関するサイト

- FXに関するサイト

- 株に関するサイト

- ETFに関するサイト

- ロボアドバイザーに関するサイト

- 暗号資産に関するサイト

厳選リンク

テーマ株のかぶほり

かぶほりトップ IT業界地図 金融業界地図 国策株式銘柄一覧 新テーマ株 おすすめ海外ETFIT関連

クラウドコンピューティング デジタルトランスフォーメーション(DX) テレワーク サイバーセキュリティ フィンテック ビッグデータ IoT 人工知能 メタバース NFT 暗号資産(仮想通貨)医療関連

がん最先端治療 遠隔医療 在宅医療 オンライン診療産業関連

防衛 脱炭素 ドローン ダイナミックプライシング 電気自動車充電器 メタンハイドレート マイナンバーカード 再生可能エネルギー 米(コメ) 災害対策 生体認証 無人店舗 サービスロボット シェアリングエコノミー スマート農業 サブスクリプション 都市鉱山 FX 蓄電池 小型原子炉(SMR) グリーントランスフォーメーション(GX) 空飛ぶクルマ人関連

人材育成 人材紹介 障害者支援 リスキリングテーマごとのおすすめ銘柄

エネルギー資源枯渇 資源の枯渇 食糧難 投資の国際化 ディフェンシブ銘柄 スタートアップ 円安貯金と投資の割合

日本人の貯金と投資の割合 日本人年代別貯金と投資の割合 20代貯金と投資の割合 30代貯金と投資の割合 40代貯金と投資の割合 50代貯金と投資の割合 60代貯金と投資の割合 日本人の貯金が世界一は過去の話 世界のお金の流れ暗号資産(仮想通貨)

暗号資産(仮想通貨)とは おすすめの仮想通貨 イーサリアム取引所ランキング ビットコイン取引所ランキング ビットコイン現物ETFとは ビットコイン現物ETF上場 ビットコイン時価総額免責事項・著作権表示

情報が古かったり、間違っていることなどによる損害の責任は負いかねますので、ご了承ください。

Copyright (C) SUZ45. All Rights Reserved.